Douanefactuur en internationale btw-regelingen

Verstuur je goederen van Nederland naar een niet-EU land (zoals het VK, Zwitserland, Noorwegen of de VS)? Dan is een douanefactuur verplicht.

In het systeem kun je automatisch een Engelstalige douanefactuur genereren bij het aanmaken van een bestelling, wat de inklaring in het bestemmingsland vergemakkelijkt. In dit help-artikel lees je hoe je een Douanefactuur genereert.

Douanefactuur

Een douanefactuur is een verplicht document bij zendingen buiten de EU. Het bevat alle belangrijke gegevens over de goederen, waaronder:

- Een omschrijving van de producten

- Aantallen, prijzen en totale waarde

- Land van oorsprong

- De overeengekomen leveringsvoorwaarden tussen koper en verkoper (Incoterms)

De douanefactuur is essentieel voor douaneautoriteiten om de douanewaarde te bepalen, de juiste invoerrechten en btw te berekenen, én te weten wie verantwoordelijk is voor het afhandelen van inklaring en bijkomende kosten.

Wat zijn Incoterms?

Incoterms (International Commercial Terms) zijn gestandaardiseerde afspraken over wie verantwoordelijk is voor:

- Transport

- Verzekering

- Export-/importformaliteiten

- Douanerechten en btw

Ze worden vastgesteld door de International Chamber of Commerce (ICC) en zorgen voor duidelijkheid tussen koper en verkoper bij internationale handel. Elke Incoterm bepaalt het overdrachtsmoment van risico en kosten. De gekozen Incoterm moet vermeld worden op de douanefactuur.

Veelgebruikte Incoterms

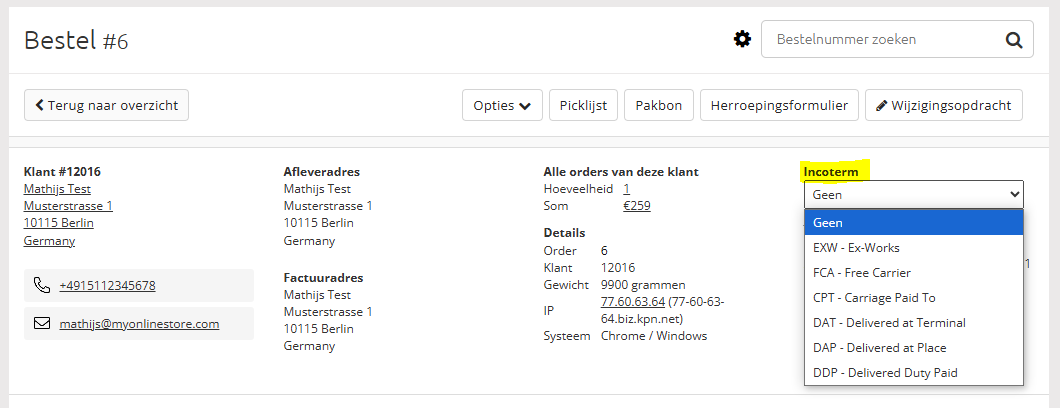

Hieronder leggen we zes belangrijke Incoterms uit die je vaak tegenkomt bij export vanuit Nederland. Deze kan je selecteren via het dropdown menu bij een order op de orderdetailpagina in de beheeromgeving.

| Incoterm | Volledige naam | Verantwoordelijkheid verkoper | Verantwoordelijkheid koper |

|---|---|---|---|

| EXW | Ex Works (Af fabriek) | Alleen goederen beschikbaar stellen op eigen locatie (magazijn/fabriek). Geen transport of douaneformaliteiten. | Regelt alles zelf: transport, verzekering, export en import. |

| FCA | Free Carrier | Brengt de goederen naar een afgesproken locatie (bijv. een transporteur of terminal). Exportformaliteiten zijn voor verkoper. | Neemt het vanaf die locatie over, inclusief hoofdtransport. |

| CPT | Carriage Paid To | Betaalt het transport tot aan de overeengekomen bestemming, maar draagt risico al over bij overdracht aan de vervoerder. | Draagt risico vanaf eerste vervoerder, maar geen transportkosten tot bestemming. |

| DAT | Delivered At Terminal (vervangen door DPU) | Levert af op afgesproken terminal (bijv. haven of depot) in het bestemmingsland. | Betaalt en regelt inklaring, invoerrechten en vervoer vanaf de terminal. |

| DAP | Delivered At Place | Regelt en betaalt het volledige transport tot aan adres van koper. Geen inklaring of invoerrechten. | Moet inklaren en betalen van invoerrechten en btw. |

| DDP | Delivered Duty Paid | Regelt alles: transport, inklaring, invoerrechten en btw. Goederen worden "kant-en-klaar" geleverd. | Heeft geen extra verplichtingen – ontvangt levering zonder kosten of douane-inmenging. |

Let op: Bij DDP is de verkoper verplicht om zich vaak in het land van de klant te registreren voor btw (tenzij je IOSS gebruikt). Bij DAP is het de klant die invoerheffingen betaalt bij levering.

Moet ik IOSS-geregistreerd zijn als Nederlandse ondernemer?

Alleen als je verkoopt aan consumenten binnen de EU vanuit een land buiten de EU (bijvoorbeeld via dropshipping vanuit China), kan de IOSS-regeling (Import One-Stop Shop) voor jou relevant zijn. De IOSS-regeling (Import One-Stop Shop) is bedoeld voor verkoop aan EU-consumenten vanuit een niet-EU-land, bij bestellingen t/m €150.

Verzend je vanuit Nederland (dus binnen de EU)? Dan is IOSS niet van toepassing. In dat geval gebruik je de Unieregeling (OSS) als je verkoopt aan consumenten in andere EU-landen.

De Unieregeling (OSS) voor verkoop binnen de EU

Zodra je meer dan €10.000 (excl. btw) per jaar verkoopt aan consumenten in andere EU-landen, moet je btw afdragen in het land van de klant. De Unieregeling (OSS) maakt dat eenvoudig:

- Eén btw-aangifte via de Nederlandse Belastingdienst

- Geen afzonderlijke btw-registraties in elk EU-land

- Lokale btw-tarieven per klant toepassen in je webshop

- Belastingdienst verdeelt de btw over de EU-landen

Deze regeling geldt voor B2C-verkopen binnen de EU.

KOR en OSS: niet te combineren

De Kleineondernemersregeling (KOR) is bedoeld voor Nederlandse ondernemers met maximaal €20.000 omzet per jaar.

Kies je voor de KOR:

- Dan ben je vrijgesteld van btw

- Doe je geen btw-aangifte

- Mag je geen btw in rekening brengen

- Kun je geen gebruik maken van de OSS-regeling

Wil je internationaal verkopen binnen de EU met OSS? Dan moet je afzien van de KOR.

Tip! Op de website van de Belastingdienst vind je alle informatie over de verschillende regelingen en hoe je daarvan gebruik kan maken.